国内外の株式型・債券型・リート型等さまざまな投資信託の取扱いをしています。

世界中の⾦融商品に分散投資をすることにより、

お客様の中⻑期的な資産形成ニーズにお応えします。

取扱い銘柄⼀覧

国内株式型

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 国内株式 | 年金日本株式マザーファンドへの投資を通じて、わが国の株式を主要投資対象とし、ファンダメンタル価値比割安性(バリュー)を重視し、収益性・成長性を勘案したアクティブ運用により、信託財産の長期的な成長を目指します。 | ||

| 国内株式 | わが国の株式に投資し、投資成果を日経平均トータルリターン・インデックスの動きに連動させることをめざします。(日経平均トータルリターン・インデックスは、配当込みの日経平均株価(日経225)の値動きを示す指数です。) | ||

| 国内株式 | 1000社以上の日本の上場株式から、バリュー、グロースのいずれも投資対象にして、明確な金融セクターへの強みを背景に、信託財産の「短期」「中期」「長期」の成長の観点から銘柄選択やポジション変動の機動性を重視し、果敢に値上がり益の追求を目指します。 | ||

| 国内株式 | わが国の上場株式および店頭登録株式の中から、取得時にPER、PBR等の指標または株価水準からみて割安と判断され、今後株価の上昇が期待される銘柄に投資します。 | ||

| 国内株式 | 投資対象は、中小型・ジャスダック・新市場の銘柄です。21世紀の日本を代表する経営者を発掘し、未来に向けて力強く成長する魅力的な株式に選別投資します。ファンドマネージャー自身のボトム・アップ・アプローチによる銘柄選定をします。 | ||

| 国内株式 | トヨタ自動車株式会社およびそのグループ会社のうち、わが国の証券取引所第一部に上場している株式に投資し、信託財産の成長を目指して運用を行います。 |

国内債券型

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 国内債券 | 証券総合サービス(証券総合口座)用として開発されたファンドです。信用度が高く、残存期間の短い内外の公社債およびコマーシャル・ペーパーを中心に投資し、安定した収益の確保をめざしながら、安全性、流動性に配慮した運用を行ないます。 |

海外株式型

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 海外株式 | 外国の株式に投資し、投資成果をMSCIコクサイ指数(配当込み、円ベース)の動きに連動させることをめざします。(MSCIコクサイ指数は、MSCI Inc.が開発した株価指数で、日本を除く世界主要国の株価指数を、各国の株式時価総額をベースに合成したものです。) | ||

| 海外株式 | 米国の株式に投資し、投資成果をダウ・ジョーンズ工業株価平均(配当込み、円ベース)の動きに連動させることをめざします。(ダウ・ジョーンズ工業株価平均は、「NYダウ」「ダウ平均」および「ダウ・ジョーンズ工業株30種平均株価」とも呼ばれ、S&P Dow Jones Indicesが米国を代表する優良30銘柄を選出し、算出した指標です。1896年に誕生して以来、米国株式の代表的な株価指数として世界中で注目されている株価指数です。) | ||

| 海外株式 | 米国の株式に投資し、投資成果をS&P500指数(配当込み、円ベース)の動きに連動させることをめざします。(S&P500は、S&P Dow Jones Indicesが算出しているアメリカの代表的な株価指数で、ニューヨーク証券取引所、NASDAQに上場している銘柄から代表的な大型株500銘柄の株価を基に算出される時価総額加重平均型株価指数です。世界の機関投資家の運用実績を測定するベンチマークとして幅広く利用されています。) | ||

| 海外株式 | 新興国の株式に投資し、投資成果をFTSE RAFI エマージング インデックス(円換算)の動きに連動させることをめざします。(FTSE RAFI エマージング インデックスは、FTSE社(FTSE International Limited)による基準をクリアーした新興国の上場株式の中から、ファンダメンタル指標に着目し、リサーチ・アフィリエイツ社(Research Affiliates LLC)独自の構成手法により、銘柄の選定およびウェイト付けを行なう指数です。) | ||

| 海外株式 | 投資信託証券(マザーファンド)への投資を通じて、ベトナムの取引所に上場しているベトナム株式、ならびに世界各国・地域(日本を含む)の取引所に上場しているベトナム関連企業の株式等値動きのある有価証券等を実質的な投資対象とします。 | ||

|

世界新時代株式ファンド |

海外株式 | 世界新時代株式マザーファンド(以下「マザーファンド」ということがあります。)への投資を通じて、世界の取引所に上場している株式等に投資し、信託財産の中長期的な成長を目指します。 | |

| 海外株式 | インド株式を主要投資対象とするファンドに投資を行うファンド・オブ・ファンズです。グループ外国投資法人の米ドル建て投資証券およびわが国の証券投資信託「イーストスプリング国内債券ファンド(国債)追加型Ⅰ(適格機関投資家向け)」の受益証券を主要投資対象とします。 | ||

| 海外株式 | 主に日本を除くアジア地域において相対的に高い経済成長が見込まれる国の株式に実質的に投資を行い、中長期的な値上り益の獲得を目指して運用を行います。 | ||

| 海外株式 | 中国国内で事業展開している企業の中から、中長期的な運用視点に基づき、各業種毎に競争力の強いエクセレント・カンパニーに集中投資します。 | ||

| 海外株式 | エマージング株式オープンマザーファンド受益証券を通じて、主として新興国の株式等に投資を行ないます。 | ||

| 海外株式 | 主として世界主要先進国の割安で好配当が期待される株式に分散投資を行い、信託財産の成長を目指します。 | ||

| 海外株式 | マザーファンド受益証券を通じて、信託財産の中長期的な成長を目指します。なお、マザーファンド受益証券については、主にヘルスケア関連企業およびバイオテクノロジー関連企業のファンダメンタルズ分析に基づいて銘柄を選定します。 | ||

| 海外株式 | マザーファンド受益証券を通じて、信託財産の中長期的な成長を目指します。なお、マザーファンド受益証券については、主にヘルスケア関連企業およびバイオテクノロジー関連企業のファンダメンタルズ分析に基づいて銘柄を選定します。 | ||

| 海外株式 | 日本を含む世界の株式等の中から、総合型リゾートやテーマパーク・ホテル等に関連する企業の銘柄に投資を行い、信託財産の成長を目指して運用を行います。 | ||

| 海外株式 | インドの中型株式等に投資し、信託財産の中長期的な成長を目指して運用を行います。インドの代表的な総合金融グループの一つである「コタック・マヒンドラ」グループが実質的な運用を行います。原則として、3ヵ月毎の決算時に、収益分配方針に基づき分配を行います。 | ||

| 海外株式 | ダウ・ジョーンズ工業株価平均に採用されている米国の株式に投資することにより、ベンチマーク※に連動する投資成果を目指して運用します。 ※ベンチマーク:ダウ・ジョーンズ工業株価平均(円換算ベース) |

||

| 内外株式 | 日本を含む世界の上場株式※の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行います。 ※上場株式には不動産投資信託(リート)を含みます。 |

||

| 内外株式 | 日本を含む世界の上場株式※の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行います。外貨建て資産については、原則として対円での為替ヘッジを活用し、為替変動のリスク低減を図ります。 ※上場株式には不動産投資信託(リート)を含みます。 |

||

| 内外株式 | 日本を含む世界の上場株式※の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行います。 ※上場株式には不動産投資信託(リート)を含みます。 |

||

| 内外株式 | 日本を含む世界の上場株式※の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行います。外貨建て資産については、原則として対円での為替ヘッジを活用し、為替変動のリスク低減を図ります。 ※上場株式には不動産投資信託(リート)を含みます。 |

||

| 内外株式 | STOXXグローバルAIインデックス(ネット・リターン、円換算ベース)の動きに連動する投資成果を目指します。実質組入外貨建資産については、原則として対円での為替ヘッジを行いません。 | ||

| 内外株式 | STOXXグローバル フィンテック インデックス(ネット・リターン、円換算ベース)の動きに連動する投資成果を目指します。実質組入外貨建資産については、原則として対円での為替ヘッジを行いません。 | ||

| 内外株式 | STOXXグローバル シェアリングエコノミードライバーズ インデックス(ネット・リターン、円換算ベース)の動きに連動する投資成果を目指します。実質組入外貨建資産については、原則として対円での為替ヘッジを行いません。 | ||

| 海外株式 | 主としてスイスの金融商品取引所に上場している企業または主な事業を展開する企業の株式、預託証券、優先株式ならびに株価に連動する効果を有する有価証券、不動産投資信託証券等に投資し、信託財産の中長期的な成長を目指します。外貨建資産については、原則として為替ヘッジを行いませんが、機動的に市場変動に対応することがあります。 | ||

| 海外株式 | 主としてニュージーランドの金融商品取引所に上場している企業または主な事業を展開する企業の株式、預託証券、優先株式ならびに株価に連動する効果を有する有価証券、不動産投資信託証券等に投資し、信託財産の中長期的な成長を目指します。外貨建資産については、原則として為替ヘッジを行いませんが、機動的に市場変動に対応することがあります。 |

海外債券型

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 海外債券 | 日本を除くアジア諸国・地域とパシフィック諸国のソブリン債券および準ソブリン債券を中心に投資を行い、安定したインカムゲインの確保と信託財産の成長を目指して運用します。 | ||

| 海外債券 | エマージング・カントリーのソブリン債券および準ソブリン債券を主要投資対象とします。エマージング・カントリーが発行する米国ドル建てのソブリン債券を中心に投資を行います。実質外貨建資産については、原則として為替ヘッジを行い、為替変動リスクの低減をはかります。 | ||

| 海外債券 | エマージング・カントリーのソブリン債券および準ソブリン債券を主要投資対象とします。エマージング・カントリーが発行する米国ドル建てのソブリン債券を中心に投資を行います。 | ||

| 海外債券 | グローバル・ソブリン・オープン マザーファンド受益証券を通じて、世界主要先進国のソブリン債券に分散投資し、リスク分散をはかった上で、長期的に安定した収益の確保と信託財産の成長を目指します。 | ||

| 海外債券 | グローバル・ソブリン・オープンマザーファンド受益証券を通じて、世界主要先進国のソブリン債券に分散投資し、リスク分散をはかった上で、長期的に安定した収益の確保と信託財産の成長を目指します。 | ||

| 海外債券 | 統一通貨ユーロの潜在能力に注目します。EMU参加国および参加見込国のソブリン債(A格以上)を主要投資対象とし、安定的なインカム収入の確保とともに信託財産の成長を目指します。 | ||

| 海外債券 | 米国のハイイールド債中心に投資し、安定的な収益の確保と信託財産の中長期的な成長を目指して運用を行います。ファンド・オブ・ファンズ方式の運用により、実質的にBB~B格相当の米国の債券を中心に投資を行います。外貨建て資産についてブラジルレアルで為替ヘッジを行います。 | ||

| 海外債券 | 米国のハイイールド債中心に投資し、安定的な収益の確保と信託財産の中長期的な成長を目指して運用を行います。ファンド・オブ・ファンズ方式の運用により、実質的にBB~B格相当の米国の債券を中心に投資を行います。また、実質的に組み入れる外貨建資産については、原則として対円での為替ヘッジを行いません。 | ||

| 海外債券 | 米国のハイイールド債中心に投資し、安定的な収益の確保と信託財産の中長期的な成長を目指して運用を行います。ファンド・オブ・ファンズ方式の運用により、実質的にBB~B格相当の米国の債券を中心に投資を行います。また、実質的に組み入れる外貨建資産については、原則として対円での為替ヘッジを行いません。 | ||

| 海外債券 | インドの債券等に投資し、安定的な金利収益の確保と信託財産の成長を目指して運用を行います。インドルピー建ての債券のほか米ドル建て等の債券に投資を行います。 ※インド国内のインドルピー建て債券への投資は、投資ライセンスおよび投資枠の関係で大幅に制限される場合があります。 |

バランス型

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| バランス | 世界各国の債券、株式、不動産投資信託(リート)に分散投資し、安定的なインカム収益の確保と信託財産の中長期的な成長を目指します。 | ||

| バランス | 世界各国の株式、リートおよび新興国(エマージング・カントリー)の債券を主要投資対象とし、信託財産の着実な成長と安定した収益の確保を目指して運用を行います。 | ||

| バランス | 先進国の国債、世界各国の上場投資信託証券等を主要投資対象としつつ、株式・債券・REIT・コモディティ等へ実質的に分散投資を行いながら、信託財産の成長を目指して運用を行います。 |

不動産投信

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 不動産 | 日本を含む世界各国において上場(準ずるものを含みます。)されているリートに投資し、信託財産の着実な成長と安定した収益の確保を目指して運用を行います。 | ||

| 不動産 | ワールド・リート・オープン マザーファンド受益証券を通じて運用を行い、リスク分散をはかったうえで、安定した配当利回りの確保と、長期的な信託財産の成長を目指します。毎月10日(休業日のときは翌営業日)に決算を行い、収益分配方針に基づいて分配を行います。 | ||

| 不動産 | ワールド・リート・オープン マザーファンド受益証券を通じて運用を行い、リスク分散をはかったうえで、安定した配当利回りの確保と、長期的な信託財産の成長を目指します。毎年12月10日(休業日のときには翌営業日)に決算を行い、収益分配方針に基づいて分配を行います。 | ||

| 不動産 | 主として、日本を除くアジア各国・地域(オセアニアを含む)の取引所に上場している不動産投資信託(リート)を実質的な主要投資対象として、配当収益の確保と価格変動による値上り益で信託財産の中長期的な成長を目指します。外貨建て資産について、為替ヘッジを行いません。 |

その他資産

| 銘柄 | ジャンル | 運用会社 | 商品概要 |

|---|---|---|---|

| 国内株式 (特殊型・絶対収益追求型) |

主としてマザーファンドの受益証券への投資を通じて、原則、日経平均株価(日経225)採用銘柄(採用予定の銘柄を含みます。)の株式に投資するとともに、日経225先物の売建てを行うことにより、株式市場の変動リスクの低減を図りつつ、信託財産の中長期的な成長を目指して運用を行います。 | ||

| 国内株式 (ブル型) |

わが国の株式指数を対象とした先物取引を積極的に活用することで、日々の基準価格の値動きがわが国の株式市場の値動きに対して概ね3倍程度となることを目指して運用を行います。 | ||

| 国内株式 (ベア型) |

わが国の株式指数を対象とした先物取引を積極的に活用することで、日々の基準価額の値動きがわが国の株式市場の値動きに対して概ね3倍程度反対となることを目指して運用を行います。 | ||

重要情報シート一覧(個別商品編)

| 重要情報シート |

|---|

重要情報シート内のQ&Aに関する回答はこちらに記載しています

投資にかかる⼿数料等

およびリスクについて

投資信託に投資いただく際には、銘柄ごとに設定された販売手数料や信託報酬等の諸経費等をご負担いただきます。また、投資信託は投資元本が保証されているものではなく、価格や為替の変動等により損失が生じるおそれがあります。銘柄ごとに販売手数料やリスク等は異なりますので、取扱いの投資信託委託会社のホームページにて掲載されている目論見書等をよくお読みください。

・リスク手数料等説明ページ

投資信託の販売会社における比較可能な共通KPI

金融庁より、2018年6月に公表されました「投資信託の販売会社における比較可能な共通KPI」について、当社実績を以下の通り公表します。

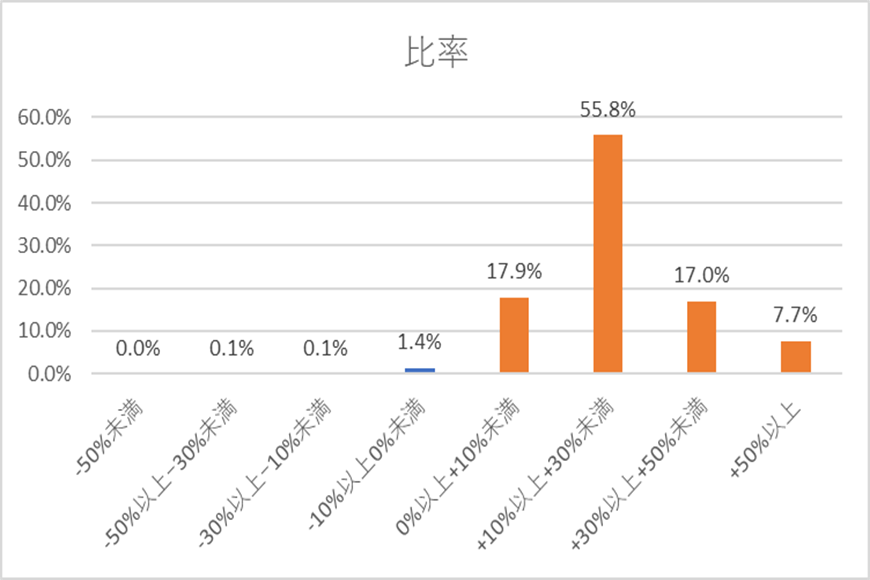

投資信託の運用損益別お客様比率

2024年3月末時点の運用損益(トータルリターン)は、98.5%のお客様がプラスとなっております。

※2024年3月時点で投資信託を保有している個人のお客様が対象

トータルリターン/2024年3月末の時価で計算

2011年4月以降、スターツ証券で買付になった銘柄が対象となっています。

上場ETF、上場REIT、公社債投信等は除く

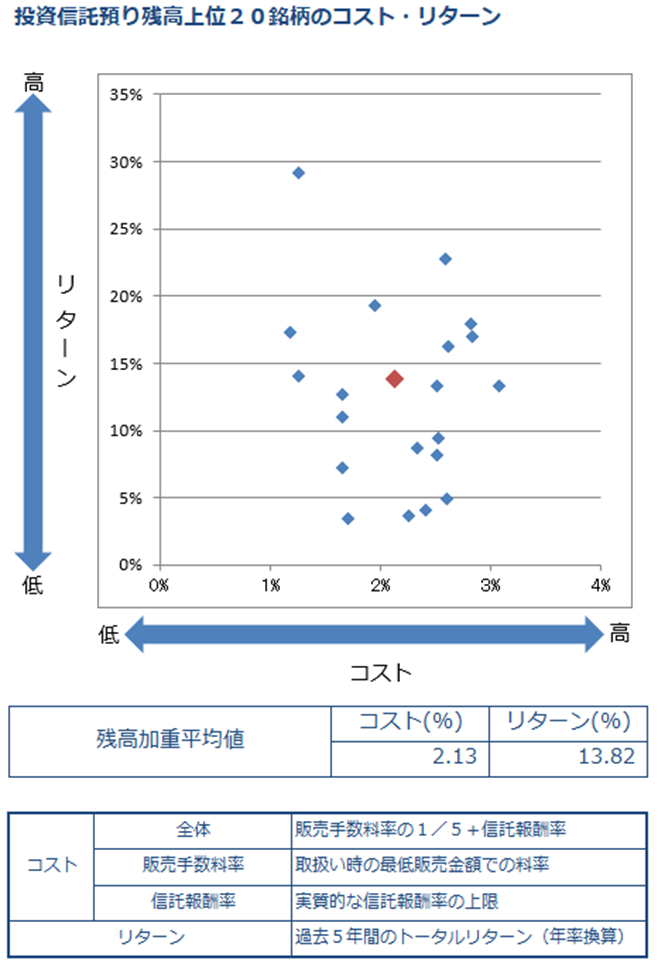

投資信託預り上位20位のコスト・リターン

※2024年3月末時点で、預り残高上位20銘柄を対象(設定5年以上)

リターンは過去5年間のトータルリターン(年率換算)を使用

上場ETF、上場REIT、公社債投信は除く

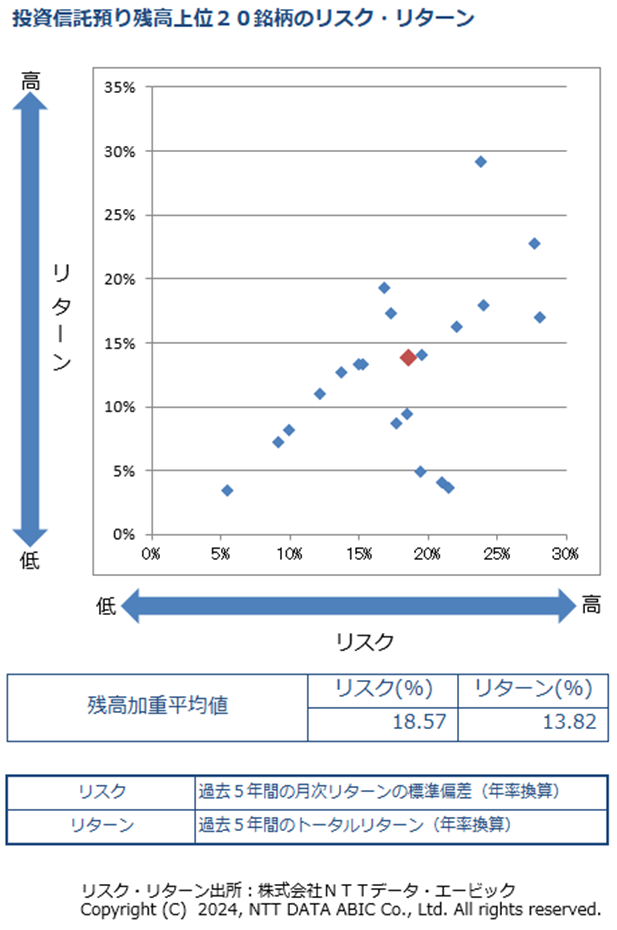

投資信託預り上位20位のリスク・リターン

※2024年3月末時点で、預り残高上位20銘柄を対象(設定5年以上)

リターンは過去5年間のトータルリターン(年率換算)を使用

リスクは、過去5年間の月次リターンの標準偏差(年率換算)を使用

上場ETF、上場REIT、公社債投信は除く

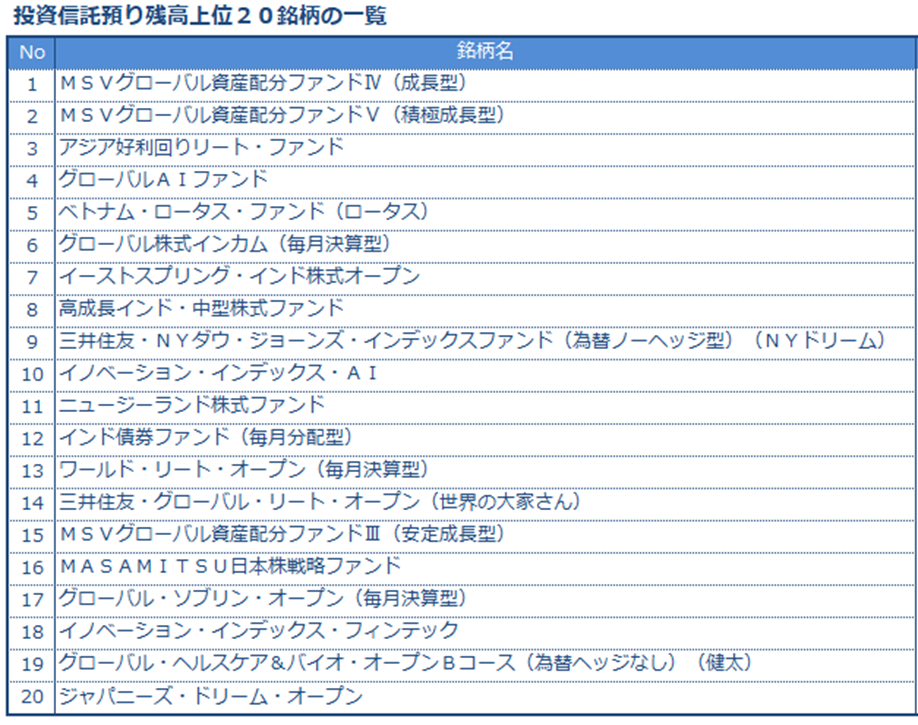

お預り残高上位20銘柄

お客様にご購入いただいた投資信託のうち2024年3月末時点でお預り上位20銘柄です。

■商号等

商号等:スターツ証券株式会社 金融商品取引業者 関東財務局長(金商)第99号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

■スターツ証券の手数料及び投資リスクについて

◇投資信託のお取引の際には、下記の販売手数料及び信託報酬等の諸経費をご負担いただきます。

・販売手数料(購入価額に対して最大3.85%(税込))

・信託財産留保額(換金申込日、または換金申込日の翌営業日の基準価格に対して最大0.5%)

・信託報酬(信託財産の総資産総額に対して年率最大2.42%(税込))

・その他、ファンドの監査費用等

◇投資信託は投資元本が保証されているものではなく、価格や為替の変動により損失が生じるおそれがあります。

商品ごとに手数料等やリスクは異なりますので、お取引の際には、契約締結前交付書面やお客様向け資料をよくお読み下さい。